L’Eca mediterranea muterà il mercato del bunker

Secondo Vortexa nei porti del Mare Nostrum aumenterà la domanda di Hsfo e Ulsfo mentre diminuirà quella di Vlsfo

Dall’inizio del 2015 l’Organizzazione marittima internazionale ha vietato alle navi che viaggiano attraverso le Eca (Emission control areas) designate di utilizzare bunker di olio combustibile con un contenuto di zolfo superiore allo 0,1%. Le zone designate includono il Mar Baltico, il Mare del Nord, il Nord America e il Mar dei Caraibi degli Stati Uniti. Il 1° gennaio 2020, l’Imo ha ulteriormente limitato il limite di zolfo dell’uso di olio combustibile allo 0,5% per le aree al di fuori delle aree di controllo delle emissioni.

Il rafforzamento dei limiti di zolfo ha portato a un forte calo delle forniture globali di olio combustibile ad alto tenore di zolfo (Hsfo) nel 2020, poiché gli operatori delle navi hanno aderito alle nuove normative. Nel 2019, sebbene i proprietari delle navi avessero la possibilità di installare un sistema di depurazione dei gas di scarico, noto anche come scrubber, per continuare a utilizzare Hsfo come bunker, hanno dovuto affrontare il dilemma di adattare uno scrubber o utilizzare olio combustibile a bassissimo tenore di zolfo (Vlsfo), essendo la decisione una scommessa sul futuro differenziale di prezzo tra Vlsfo e Hsfo.

Secondo l’analista Vortexa la decisione dell’Imo di espandere le Eca al Mediterraneo, con decorrenza dal 1° maggio 2025, avrà un impatto sugli operatori navali. Questa espansione limiterà il bunker di olio combustibile allo 0,1% di zolfo, con esenzioni per le navi che utilizzano carburanti più puliti come gas naturale liquefatto, biocarburanti o idrogeno, o navi dotate di scrubber. I proprietari di navi dovranno inoltre rispettare le normative locali sulle restrizioni allo scarico dell’acqua di lavaggio dello scrubber (ad esempio porti francesi) se la loro nave è dotata di un sistema a circuito aperto anziché di un sistema a circuito chiuso.

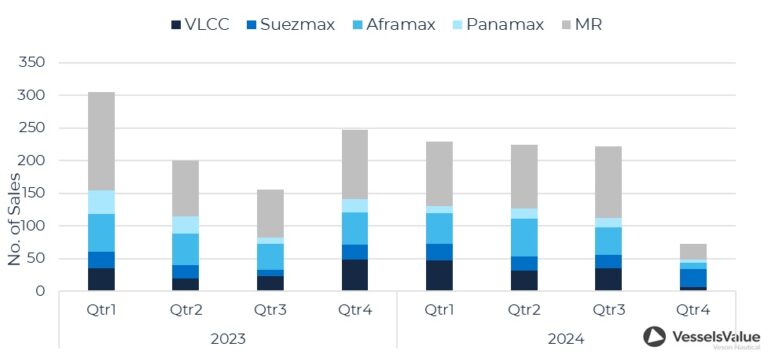

La tendenza all’attività di retrofitting dello scrubber per le navi esistenti è aumentata negli ultimi mesi, evidenziando l’incentivo per i proprietari di navi a utilizzare Hsfo anziché olio combustibile a bassissimo tenore di zolfo o gasolio a 10 ppm. L’ampia differenza tra gasolio 10ppm e Hsfo che oscilla tra 150 e 370 dollari/t (secondo Argus Price Assessments) nel Mediterraneo quest’anno, incentiva gli armatori a installare uno scrubber poiché il periodo di ammortamento diminuisce quando aumenta la differenza. Un altro fattore da considerare è la distanza percorsa dalla nave e il consumo di carburante e, quindi, gli adattamenti sono più attrattivi per le navi più grandi come le Vlcc.

I viaggi attraverso il Mediterraneo sono gradualmente diminuiti dall’inizio dell’anno a causa dei minori transiti attraverso il Canale di Suez. Anche la percentuale di navi dotate di scrubber che viaggiano attraverso il Mediterraneo è diminuita dopo gli attacchi nel Mar Rosso poiché queste hanno completamente aggirato il Mediterraneo quando si sono dirette dall’Atlantico al bacino del Pacifico e viceversa. Tuttavia, abbiamo assistito a una leggera ripresa nell’utilizzo della flotta di scrubber a ottobre e questa tendenza probabilmente si consoliderà man mano che ci si avvicinerà all’introduzione dell’Eca mediterranea.

In futuro, la maggior parte degli armatori ottimizzerà probabilmente le consegne della propria flotta, considerando la distanza percorsa, la classe della nave, l’investimento negli scrubber e la differenza di prezzo nella qualità dello zolfo prima di riorganizzare le proprie navi per soddisfare i requisiti Eca. Con l’aumento della domanda di Ulsfo e Hsfo, potrebbe esserci un surplus nelle forniture di Vlsfo nel Mediterraneo poiché la domanda diminuirà. Queste forniture di Vlsfo di riserva probabilmente fluiranno verso est di Suez per soddisfare la carenza dell’Asia. Contemporaneamente, ci sarà probabilmente bisogno di più Ulsfo nella regione. Con abbondanti forniture di gasolio nell’Europa nord-occidentale, alcune di queste forniture entreranno probabilmente nel Mediterraneo per sostituire la carenza di Ulsfo, conclude Vortexa.

Secondo un altro analista, Gibson, la domanda di Vlsfo potrebbe crollare a circa 6 milioni di tonnellate all’anno. Inoltre, Gibson sottolinea che la domanda di olio combustibile ad alto tenore di zolfo (Hsfo) potrebbe rimanere stabile a causa delle navi dotate di scrubber; Tuttavia, l’efficacia di alcuni sistemi di depurazione nel soddisfare i nuovi standard potrebbe richiedere una transizione verso tipi di combustibile alternativi.

ISCRIVITI ALLA NEWSLETTER QUOTIDIANA GRATUITA DI SHIPPING ITALY

SHIPPING ITALY E’ ANCHE SU WHATSAPP: BASTA CLICCARE QUI PER ISCRIVERSI AL CANALE ED ESSERE SEMPRE AGGIORNATI